「FXを始めよう」と思ってから、実際にトレードを始めるまでに準備すべきことをまとめました。

下記に示す1~8の手順を順に進め、最終的に9のリアルトレードを開始するのが、現状の私が考える正規のルートだと考えており、実際記載通りの手順で現在トレードを行っています。

ちなみに私が初めてFXに触れた時(2010年頃)は、常識的レベルの知識を入れた後、速攻でトレード(デモ)を始めました。

手順的には8→9です。1~7を全部すっ飛ばしているわけで、道理で勝てるわけがありません。

その当時の私を床に正座させて説教したいレベルです^^;

なお、スタートは「トレードスタイルを決める」としていますが、その一段階前のこと(=常識的レベルの知識の取得)については、以下の言葉の意味を理解しておけば十分だと思っています:

- 約定、決済、利確、損切り

- 玉(ぎょく)、建玉、増し玉

- 指値、逆指値、OCO(注文)

- Bid、Ask、pips、Lot(ロット)

- スプレッド、レバレッジ、スワップ、ポジション

- ロスカット、追証(おいしょう)

手順1: 大まかなトレードスタイルを決める

ここで決めるのは

- トレードの時間幅(短期・中期・長期)はどれくらいか

- いつトレードを行うか(≒行えるか)

- どの通貨ペアを取引するか

の3択です。順張り・逆張り…といった細かい手法レベルの話ではありません。

まずは自分自身がどのようなトレードスタイルでトレードしたいか(できるか)、そしてどのスタイルが合ってそうかを考えることが重要です。

トレードスタイル(時間幅)の選択

トレードスタイルはざっくり分けると3タイプに分かれます:

- スイングトレード

- デイトレード

- スキャルピング

まとまった時間が取れないが定期的にチャートが確認できるという場合はスイング、一定期間チャートを見続けられる場合はデイトレード、スキャルピングが可能です。

もちろんスタイルを1つに絞る必要はありませんが、慣れるまでは絞ったほうがいいと考えられています(混乱を防ぐため)。

スイングトレード

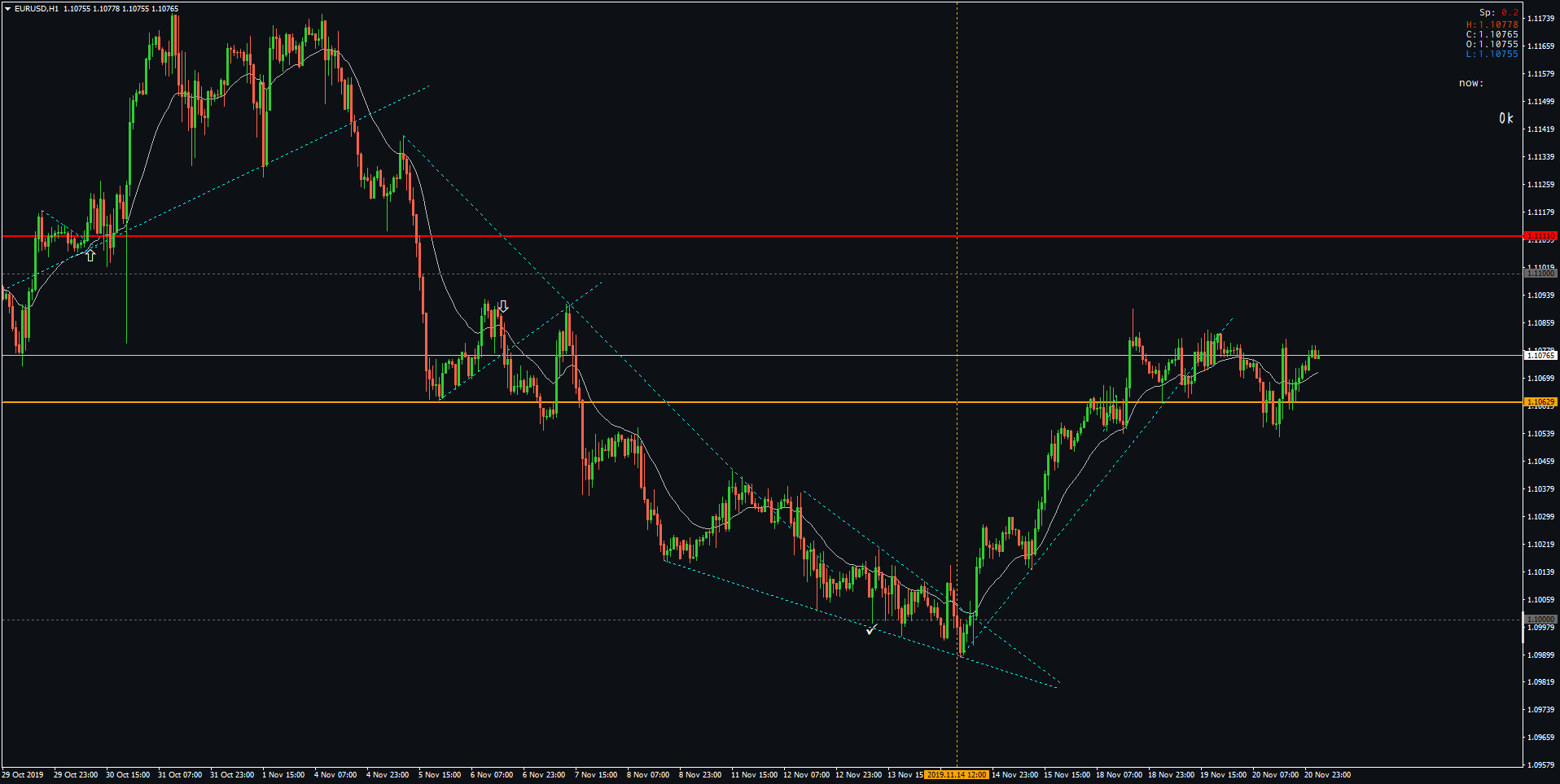

EURUSD、4時間足(Dukascopy Japan)スイングトレードの仕掛け例(パターンブレイクプルバック)。ポジション保有期間は14日(土日除く)で、含み益は約130pips、RR比約5の好トレード。

スイングトレードは、基本的に数日間から、長い場合数ヶ月に渡ってポジションを保有することを見越したトレードスタイルです。

具体的には、

- 月曜に約定して金曜に決済

- 月の上旬に約定して月末頃に決済

- 4月に約定して8月に決済

という具合です。

長期的な時間足を考慮してトレードする分、分刻みのダマシに合いづらいというメリットがある反面、突発的な動きで数ヶ月積み上げた含み益が一瞬で朽ちる(もちろんその逆もある)デメリットも考えられます。

デイトレード

EURJPY、5分足(Dukascopy Japan)私が実際に行ったデイトレードの仕掛け例。ポジション保有期間は約11.5時間で、含み益は約40pips、RR比約4.5。※このポジションは日をまたいで保有している

デイトレードは、基本的にその日のうちに約定と決済を行うことを前提としたトレードスタイルです。

長くても24時間以内に取引を完結させるイメージです。

具体的には、

- 朝約定して夜決済

- 16:30に約定して19:05に決済

- 約定してから12分後に指値到達

という具合です。

1日に1~数回トレード機会に恵まれやすい、時間帯を決めてトレードを行う場合に向いており、個人投機家の中では最も多い(と思われる)トレードスタイルです。

スキャルピング

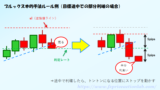

GBPAUD、1分足(Dukascopy Japan)スキャルピングの仕掛け例(イメージ)。ポジション保有期間は約1分、含み益は約2.5pips(スプレッドが…)、RR比約0.4。あくまでイメージ。ポジションの一部は残してスイングさせたいところ。

スキャルピングは基本的に1分以下という超短期間でトレードを完結させるトレードスタイルです。

長くても、5分足が寄り付いてから引けるまでの間にトレードを終えるイメージです(≒ポジション保有期間5分以下)。

1日に何度もトレード機会に恵まれることが多いため、短期間に集中して取り組める(≒待ちが少ない)というメリットがある反面、ダマシに合いやすく、またメンタルが崩れると一気にトレードが雑になったりヤケになりかねないというデメリットがあり、トレード上級者でないと厳しいとされています。

正直なところあまりオススメしません。

通貨ペアの選定

通貨を地域で分けると、概ね以下の3種類に分類できます:

- 欧州(ユーロ、ポンド、スイスフランなど)

- 欧米(米ドル、カナダドルなど)

- アジア(円、豪ドルなど)

そして、これらの組み合わせを考えると、全部で6種類あることになります(前後は問わない:欧州×アジアとアジア×欧州は同じ):

- 欧州×欧州(例:ユーロポンド)

- 欧州×欧米(例:ユーロドル)

- 欧州×アジア(例:ユーロ円)

- 欧米×欧米(例:米ドルカナダドル)

- 欧米×アジア(例:ドル円)

- アジア×アジア(例:豪ドル円)

特に意識しない場合(特に初心者は)何となくドル円やユーロ円といったクロス円を選んでしまいがちですが、通貨ペア選びは結構重要です。

通貨ペアを選定する際に意識するポイントは、どの時間帯にトレードするか、そしてボラティリティの規模の2点です。

時間帯と通貨ペアの関係性

一概には言えませんが、通貨ペアの地域と動く時間帯はある程度の関連性があります:

- アジア時間(9:00~15:00)に動きやすい

⇒アジア通貨絡み(※結局欧州時間の動きには敵わない感じ) - 欧州時間(16:00~24:00)に動きやすい

ほぼ全部 - ニューヨーク時間(22:00~27:00頃)に動きやすい

⇒欧米通貨絡み(※24:00以降からは徐々に収まる)

特に欧州時間とニューヨーク時間が絡む22:00~24:00(冬時間時は+1時間)はよく変動します。

この時間帯にボラティリティが感じられなければ、その日はチャートを閉じたほうが無難です。

ボラティリティの傾向で通貨ペアを選ぶ場合

ボラティリティ(レートの変動率)は通貨ペアによって大きく分かれます。

1日の高値と安値の差の平均が100pipsや200pipsの通貨ペアもあれば、30pipsも変動しない通貨ペアもあります(もちろん日によって異なる)。

ボラティリティが大きい通貨ペア(主要5通貨のみ)

GBPAUD、GBPJPY、EURJPYなど

⇒GBPAUD(ポンド豪ドル)は、全通貨ペアで考えてもトップクラスのボラティリティを誇る通貨ペア。

短期間で大きく値幅が取れる可能性がある反面リスクも大きいので注意。

ボラティリティが小さい通貨ペア(主要5通貨のみ)

EURGBP、EURUSD、USDJPYなど

⇒EURUSD(ユーロドル)やUSDJPY(ドル円)は昔はともかく今では値動きが小さく、デイトレード、スキャルピングには向かない。

これら通貨ペアはスイングトレード向き。

ボラティリティの規模を見たい時の方法例

傾向としては上記のようなものが挙げられますが、これら以外の通貨ペアについて知りたい場合、チャートを開いて1日の変動幅が平均どれくらいかを確認すれば傾向を見ることが可能です。

日足のローソク足の長さを測れば、ある程度の感覚は簡単につかめます。

トレードスタイルの選択 まとめ

あくまで回答例です:

夕方以降にチャートを眺められるまとまった時間がある

⇒どのトレードスタイルでも可能、通貨ペアもスタイルと正確に合わせて選ぶと良い

チャートをゆっくり見る時間はないが、定期的に見られる環境はある

⇒スイングがオススメ、ボラティリティは小さいほうが安定しそうではあるが、大きい通貨ペアがダメというわけではない

チャートをゆっくり見る時間は正直ない、定期的に見る時間も正直ない、チャートをパッとみてパパッと仕掛けたい

⇒トレードできる環境下にないので、トレードすることを推奨しない

手順2: エントリー手法を考える(選ぶ)

トレードスタイルの大枠が決まったら、次はエントリー手法の検討です。

世の中にはエントリー手法が無限に存在しますが、早い話「優位性さえあればどんなやり方でも構わない」というのが真理です。

当サイトでは(上達さえすれば)優位性が出しやすいということで、プライスアクショントレードを手法として紹介しています(私自身が選択しています)が、プライスアクションに関わらず、

- 移動平均線のゴールデンクロス

- 移動平均線との乖離からの逆張り(=グランビルの法則)

- ボリンジャーバンドを使用した順張り・逆張り

など、インジケーターを利用したトレード手法などもあります。

「優位性がある」手法とは?

トレードにおける「優位性」は、「その手法を一定数継続して行えば、収支がプラスになることが確認できている」ことをいい、単に勝率だけでは推し量れない要素といえます。

完全にシステマチックな手法であればスキルは不要ですが(サインに合わせてボタンを押す)、基本的には裁量的な判断が求められる手法が大半なため、

手法(考え方)×スキル

を組み合さった上で優位性を確認できないといけません。

手順3: 利確手法について考える

利確手法は概ね3種類あります:

- 裁量的に行う

- 定量的に定める

- 雰囲気で行う

裁量的に行う方法

サポート・レジスタンスライン(意識されそうなレート)への到達や、反転パターンの出現によって決済を行う方法です。

最もオーソドックスかつ利益の最大化を狙うために最適な方法といえますが、上達に時間がかかります。

デイトレードの例で挙げたトレードは、直近安値に到達したタイミング(意識されそうなレート)での利確

スイングトレードの例で挙げたトレードは、2種類のサイズのダブルトップにおける反発(=反転パターンの出現)による決済

定量的に定める方法

「◯◯pipsで利確する」と指値をあらかじめ定義し、仕掛けた後に指値(と逆指値)を指定してあとは決着するまで放置するという方法です。

この方法は、統計的に優位性が確認できていればそれなりの数を仕掛ければ統計に近い結果が得られる点と、エントリー後に観察する必要が全くないというメリットがあります。

反面、利確まであと数pips手前まできて反転して損切りに至ったり、手前に意識されたレートがあり反転するようなパターンが起こり得るというデメリットがあり、それを覚悟する必要があります。

雰囲気で行う方法

「そろそろ反転しそう…」と思ったら決済する方法です。第六感に任せます。

それで本当に結果が出せるのであればそれでいいのですが、感情と直近の結果に大きく左右される方法になるため推奨しません。

利確例(ボルマン本・ブルックス本的)

ボルマン本(FX5分足スキャルピング)、ブルックス本(プライスアクショントレード入門)の利確ルールを参考にした例を下記ページで紹介しています。

手順4: 資金管理計画を立てる

「資金管理って何をどう管理するんだ」と思われるかもしれませんが、立てる計画は以下の2点だけで、最悪前者だけでも問題ないです:

- 損切り1回あたりの損失額を決める

- 将来的にどれくらい稼ぎたいかを計画する

損切り1回あたりの損失額を決める

利確はエントリー後の相場次第で変わりますが(裁量的に行う場合)、損切りのレート(逆指値)に関してはエントリー時点で確定させることができます。

逆指値を決められるということは、1回あたりの負け額もコントロールできることになります。

そのため最初に行うべき資金管理項目は、「1回負けたときにいくら失うか」を決めることです。

よく言われる参考値として、運用資産に対して1%以下というルールがあります。

100万円が運用資産の場合(全額を入金する/しないに関わらず)、1回の損切り額は最大1万円以下に抑えることが推奨となります。

「2%」派もいますが、そこは個々のメンタルに委ねられます。

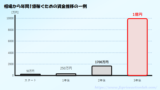

将来的にどれくらい稼ぎたいかを計画する

立てた目標に対し、1回のトレードでだいたいどれくらいの取引量と証拠金が必要かの概算と、その現実性について確認するためのものです。

これはいろいろな方法がありますが、「一定期間(例:1ヶ月)でいくら稼ぎたいか」という額を設定してから逆算する方法が無難です。

計画に必要なファクターは以下の4点です:

- 月にいくら稼ぎたいか(例:50万円)

- 1日平均何回(月何回)トレードするか(例:1日1回→月20回)

- 目標の勝率はどれくらいを想定しているか(例:10勝10敗→.500)

- 目標のRR比はいくらを想定しているか※(例:利確20pips/損切り10pips→2.0)

- ※「いくらくらいのRR比が狙えそうなときに仕掛けるか」という考え方でもOK

- 「1ヶ月の損切総額」は

負数 × 1回の損切り額 (例:10×1回の損切り額) - 「1ヶ月の利確総額」は

勝数 × RR比 × 1回の損切り額(例:20×1回の損切り額)

月に稼ぎたい額を利確額と損切り額で表すと…

月に稼ぎたい額 = (勝数×RR比×1回の損切り額) – (負数 × 1回の損切り額)

(例:50万 = 10×(1回の損切り額) )

→1回の損切り額 = 5万円 (∴「1回の利確額」は、5万円にRR比の2を掛けた10万円)

⇒20pips利確したときに10万円の収支が入るだけのロット数(取引量)…50万通貨(クロス円の場合)

50万通貨取引するために必要な証拠金…約250万円程度(ドル円の場合)

上記の計算例では、「もし250万円の証拠金を今用意できるのであれば、(現在考え中の手法で)月50万稼ぐだけの資金の準備は完了している」となります。

あとは目標の勝率(5割)、RR比(2.0)を相場から叩き出すこと、そして月20回程度のトレードが可能なトレード手法を開発すれば、月50万円は達成したも同然です。

250万円用意できない…という場合は目標額を落としたり、利確/損切りのpips値を変更したりする必要があります。

例えば利確を50pips、損切りを25pips(=RR比は2.0のまま)に変更すると、取引量は20万通貨まで抑えることができ、必要な額は100万円程度となります。

当然そのような変更を行ったからには、「50pips利確、25pips損切り」が成立するようなトレード手法を考える必要があります。

別の方法

取引量を先に決めて、目標額を達成するまでにかかる期間や勝率を概算する方法や

目標額そのものを計算するという方法もあります(=今考えているトレードルールだとどれくらいの利益が生み出せるかの試算)。

例:取引量は5万通貨、トレード月20回、RR比2.0(利確20pips/損切り10pips)、月50万稼ぐために必要な勝率は?

5万通貨で20pips利確した場合、1回の利確で得られる収益=1万円(クロス円の場合)

→20連勝しても収益は20万

∴勝率10割でも月50万達成は不可能

⇒利確を伸ばすかトレード数がもっと多くできる手法を考える必要がある

(ネタ)1億稼ぎたい人向け

資金管理 まとめ

- モンキー呼ばわりされない損切りルールを決める(1回あたりの損切り額は資産に対して1%以下に抑える)

- 現実的な取引量と目標額の関係を求め、立てた目標を目指して取り組む

実際はもう少し細かくいろいろ設定する必要がありますが、概算としてはこれでひとまずOKだと考えます(最悪1回の損切り額だけ決まっていればOK)。

手順5: チャートの分析を始める

2.で考えたエントリー手法、3.で考えた利確手法をもとに、完成されたチャートから

- どこでエントリーできたか?

- どこで利確できるか?

の分析を始めます。

チャートは適当なブローカーを選んでデモ口座を開設すれば確認できます。

また、Trading Viewなどを使う手も考えられます。

参考:分析→検証までの流れ(Forex Tester使用)

手順6: トレード手法・スキルを検証する(磨く)

5.は、あくまで完成されたチャートからエントリー・利確タイミングを見つける作業です。

しかし、実際のトレードは形成途中のチャートから仕掛け、そして決済しないといけません。

完成されたチャートでエントリー・イグジットすればいいのなら、誰しもが勝率100%、PF∞の天才トレーダーになれます。

トレードで結果を残すためには、当然ながら形成中のチャートからエントリー・イグジットできないと話になりません。

そのため、リアルトレードに入る前に必ず検証作業を行うことを推奨します。

無論無視していきなりリアルトレードを行っても構いませんが、数年の時間と大金を無駄にしてから「検証すべきだった…」と後悔しないことを願うばかりです(どっかの誰かみたいに^^;)。

手順7: トレードできるブローカー(FX会社)の口座開設を行う

トレードする通貨ペアがトレードできるブローカー(取引口座)を開設します。

基本的にメジャー通貨ペアならどこでも取引可能ですが、スプレッドや決済方法など、ルールがブローカーごとで多少異なっています。

自分の都合の良いブローカーを探すのが地味に大切です。

参考:どのブローカーが良い?

※個人の見解です

- とりあえず人気のところが良い

⇒DMM FX - 取引するとおまけで何かもらえたりするところが良い

⇒ヒロセ通商 - MT4でトレードしたい

⇒OANDA Japan、俺のMT4、FXTFなど - 手数料がかかってもしっかりしたところで取引したい

⇒デューカスコピー・ジャパン - 初心者向けのところが良い

⇒厳密にはない※(強いて挙げるなら1通貨単位で取引可能なSBI FXトレード)

※:どのブローカーを選んでも結局は同じ土俵(チャート)で取引することになるため

手順8: デモトレードを行う

検証作業の後にデモトレードは一応行ったほうがいいと思います。

デモトレードを行う目的は2つで、

- これから使うトレードツールの操作方法

- 検証(Forex Tester)で培ったトレード感覚が、リアルタイムの時間の流れでも通用するか

を確かめます。

特に後者について、Forex Testerで検証をずっとしていると、速度感に大きなズレが生じるため(1秒で5分などのペースでチャートを再生させるため)、検証中は仕掛け足だと思わないような足で仕掛けたりする恐れがあります。

そのような失敗を最初は起こしやすいので、デイトレードなら1週間ほど、スキャルピングでも最低数日間はとりあえずデモトレードで取引してみることをおすすめします(無駄に金を相場に流さずに済む)。

…ここまでデモトレードを推奨するのも、私はそれをしなかったために最初で蹴躓いたからです^^;

あと、デモトレードをせずに最小ロット(例えば1000通貨)でリアルトレードするという方法もアリです。それのほうが、デモトレードでは起こりにくい約定/決済のスリッページや約定速度の確認も可能です。

手順9: リアルトレードを開始する!

取引口座に資金を入金して、取引開始です。

これはゴールではなくスタートです。ここからトレードを辞めるまで地味で長い闘いが始まります。

そのため、1回のトレードの結果に一喜一憂しないことをオススメします。

たまにうまくいったときくらいは「頑張った自分へのご褒美」があってもいいかもしれませんね。

もちろんながら、分析や検証も継続して行う必要があります。

相場が動かない土日もチャートを見て研鑽する必要があります。

楽しめればいいですが、基本的にはストレスと理不尽な展開との闘いになると思います。

あまりにストレスが大きい場合、まず最初にするべきなのはロットサイズを落とすことを推奨します。

さいごに:FXは「地味」

以上、知識ゼロの友人に「FXをやりたいけどどうすればいい?」と問われたら回答するであろう内容をまとめました。

FXは数字(どこぞの誰かが稼いだらしい大金)だけが独り歩きしており、一見華やかな世界に見られがちですが、成功するために行う作業は非常に地味であることがおわかりいただけると思います。

FXをあくまで「ビジネス」として捉えるなら、上記のような手順を踏んで取り組むことをオススメしますし、10年近く前の自分にこうすべきととても言いたい気分です…。

もしFXを「ギャンブル」として捉えているのなら上記の手順を踏む必要は不要です。いきなり口座を開設して入金し、雰囲気の赴くままにトレードすればいいと思います。

コメント