相場環境(トレンド)を分析する方法として、近年日本でもサイクル理論の考え方が注目されています。

サイクル理論は、日足や週足レベルで確認できる長期的な相場環境を認識することに適した分析理論です。ある通貨ペアが具体的にどのような局面を迎えているのか、そして今後起こりうる展開をある程度絞ることができる点において優れています。

展開を絞ることができれば、実際にそうなったときにいつもどおりのトレードを仕掛けるだけで済むため、トレードが容易になります。

ただし、サイクル理論にはいくつかの問題点があります。

いわゆる「ダウ理論」と比較して分析に時間を要す点、分析スキルが問われる点、そして一歩間違えると先が推測できるばかりに逆張りで仕掛けて負けを頻発する可能性があるという問題です。

この記事では上記の問題を解消し、サイクル理論を自身のトレードスタイルに有益に組み込めるようになることを目的として、サイクル理論の基礎知識を紹介します。

相場サイクルの基本と原理

相場サイクルってなに?

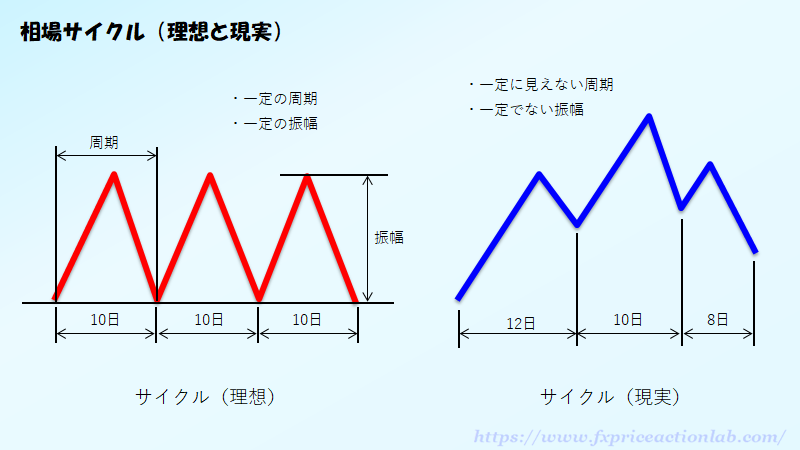

相場サイクルを一言で表すと、相場が一定の周期で安値(通称:サイクルボトム、CB)をつける現象のことです。

「一定の周期」とはいうものの、一見そういう風に見えないと感じるかもしれません。その理由は、高値と安値が常に一定ではないからだと考えられます。

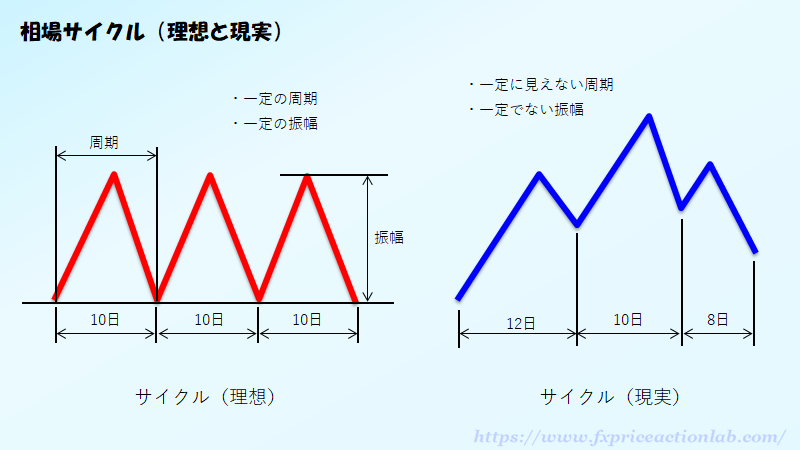

周期性がある波を想像すると、基本的には下図の左側の波動を想像すると思いますが、現実は右側のような波動になっています。

もし相場が上図の理想的な波動ばかりだといいのですが、サイクルの合成性の原理(後述)の影響で実現していません。

冒頭の定義でいう「安値」というのは、あくまで「周囲を見渡した上で特異となっている(≒目立っている)レート」のことを指しています。

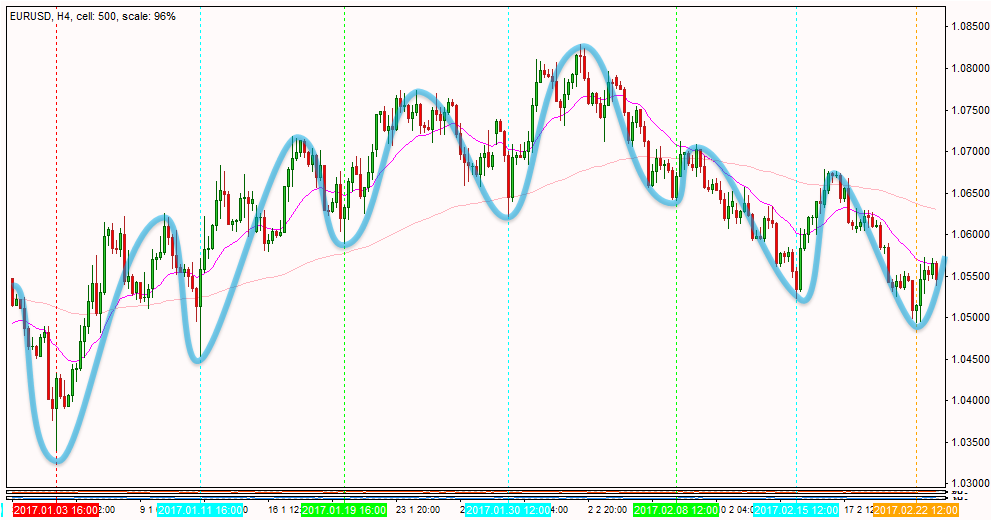

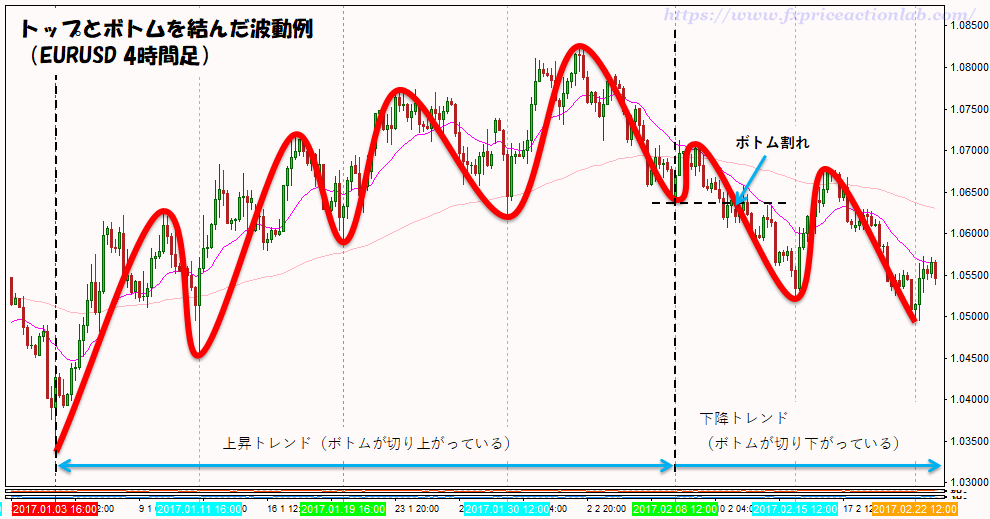

2017/1/3~2/22 EURUSD 4時間足(H4)、使用チャート:FT2, ヒストリカルデータ:Dukascopy社データ

上のチャートでは安値の値はバラバラですが、時間軸を見たときに安値が周期的につけられていることが分かります(6~7日周期)。

相場サイクルは、この点において周期的と言っているにすぎませんが、ある程度の周期性を保って安値(ボトム)を付けていることが把握できるだけでもサイクル理論は有益です。

山(トップ)と谷(ボトム)

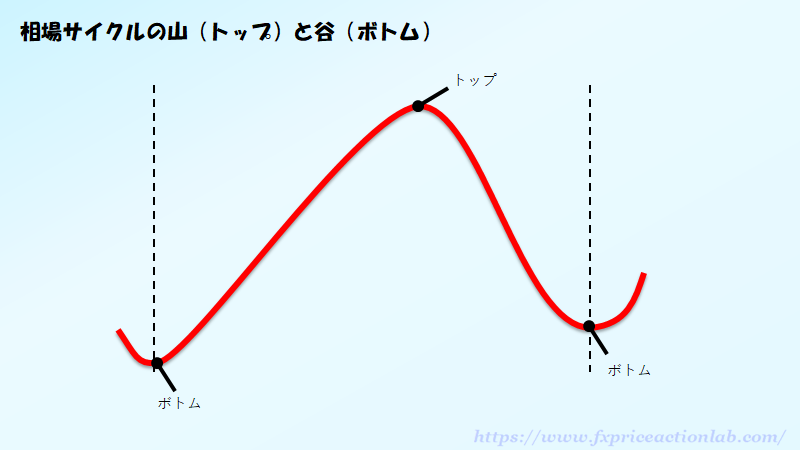

サイクルについて考える時、安値と高値を結びつける線(≒波動)をよく描きます。高値のことを山(トップ)、安値のことを谷(ボトム)と呼びます。

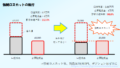

先ほどのユーロドルチャートにサイクルの波動を描くと下図のようになります。

2017/1/3~2/22 EURUSD 4時間足(H4)、使用チャート:FT2, ヒストリカルデータ:Dukascopy社データ

ボトムが切り上がっていると上昇トレンドで、ボトムが切り下がっていると下降トレンドであることが伺えます。

※例外として安値切り上げ、高値切り下げの保ち合いの相場もあります。

サイクルの構成

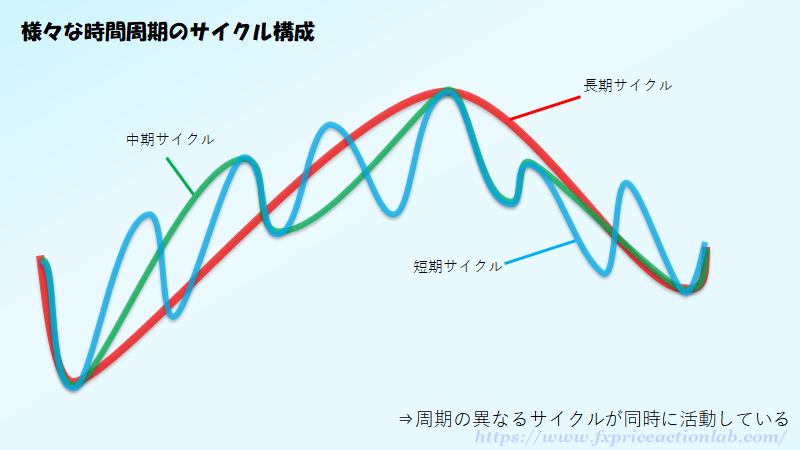

サイクルは、上図のように様々な時間単位のサイクルが存在します。

サイクル理論では、複数のサイクルが組み合わさって現在の価格レートが構成されている……と考えています。

サイクルの原理

相場サイクルは4つの原理によって成り立っています。4つの原理と概要は以下のとおりです:

| 原理 | 概要 |

|---|---|

| 合成性 | 活動している全てのサイクルを合成した結果が、現在の価格となる |

| 調和性 | 隣り合うサイクルは、整数倍の関係にある |

| 同時性 | 異なる波長のサイクルが同時に谷をつける |

| 比例性 | 周期が長いほど振幅(値幅)も大きくなる |

⇒記事の後半で、これらの原理に基づいたポイントをまとめています。

FX相場で見受けられるサイクルの種類と構成

| 種類 | 略称 | 基本周期 |

|---|---|---|

| 長期サイクル (Extended Cycle) |

EC | 40~100ヶ月 |

| 中期サイクル/季節サイクル (Seasonal Cycle) |

SC | 12~20ヶ月 |

| プライマリーサイクル (Primary Cycle) |

PC | 18~30週 |

| メジャーサイクル (Major Cycle) |

MC | 20~35日 |

| トレーディングサイクル (Trading Cycle) |

TC | 10~18日 |

| アルファサイクル (Alpha Cycle) |

AC | 5~8日 |

| 1dayサイクル (One Day Cycle) |

OC | 1日 |

※日数以下のサイクルに関しては、土日(営業日)を含まない日数です。

FX相場で見受けられるサイクルの種類と、それらの基本周期(多くの通貨ペアで通用するだいたいの周期)は上の表のとおりです。

書物によっていろいろな名称がつけられているので、「絶対こう読む」というわけではないことにご留意ください。

一部については先物市場のテクニカル分析からも引用しています。略称の一部は私が勝手につけたものなので(いちいち「〇〇サイクル」と言ったり書いたりするのが面倒なので)、どこの誰も言ってない用語が含まれています(ECとかSCとか)。

長期サイクル(Extended Cycle: EC)

AUDJPY 月足(MN)、使用チャート:FT2, ヒストリカルデータ:forexite + Dukascopy社データ

長期サイクルは、最低でも年単位で周期する長規模なサイクルです。

通貨ペアによってその規模は大きく差があり、3年周期(約40ヶ月)の傾向がある通貨ペアから、8年(≒96ヶ月)前後の周期を持つ通貨ペアまで多種にわたります。

また、わりとばらつきが大きいサイクルで、80ヶ月サイクルのあとに50ヶ月サイクルとみなされるような展開もあり得ます。

そのような通貨ペアは、おおむね長期サイクルよりも大規模なサイクル(≒超長期サイクル)が存在する、と考えるのが妥当です。

仮に、16年(192ヶ月)規模の超長期サイクルがあるとして、その中に長期サイクルが3つ存在するとしたら、中盤と後半のサイクルが80ヶ月と50ヶ月というのはそれほど不思議ではありません(バラツキの範囲内)。

サイクルの規模から、トレードに活かすというよりはあくまで存在を確認するだけのサイクルと言えますが、サイクルの同時性の関係から分析するメリットはあります(後述)。

中期サイクル/季節サイクル(Seasonal Cycle: SC)

XAUUSD 月足(MN)、使用チャート:FT2, ヒストリカルデータ:forexite社データ

中期サイクルおよび季節サイクルは、だいたい十数ヶ月~2年周期のサイクルです。

長期サイクルの中に2~5個くらい周期することが多く、長期サイクルと比較するとどの通貨ペアもそれなりに周期性があります。

長期サイクルと同じくトレードに活かすにはまだ周期が長すぎるため、中期サイクルもあくまで存在を確認するためのものと考えるのが妥当です。

とはいえ、この下位サイクルに相当するプライマリーサイクルの分析に影響するため、長期サイクルから順に分析を行うのがオススメです。

プライマリーサイクル(Primary Cycle: PC)

EURUSD 週足(W1)、使用チャート:FT2, ヒストリカルデータ:forexite + Dukascopy社データ

プライマリーサイクルは、十数週(2, 3ヶ月)~三十数週(半年~1年)規模のサイクルです。

30週を超えるサイクルを記録することは稀で、だいたい20週前後に収まることが多いです。

プライマリーサイクル2~5個で中期サイクル1個分を構成します。だいたいは3個か4個です(1SC = 3PC or 4PC構成)。

週足チャートの安値で存在を確認することが多く、月足では確認できないことがあります(安値をつけてないことがある)。

スイングトレードを行う場合、このプライマリーサイクルあたりからがトレードに影響を及ぼしてくるサイクルとなります。

1ヶ月単位のトレードを計画する場合、プライマリーサイクルの序盤から買って中終盤でクローズ、もしくはプライマリーサイクルの中盤から売って終盤か新しいサイクルの序盤でクローズできれば理想的です。

メジャーサイクル(Major Cycle: MC)/ハーフプライマリーサイクル

メジャーサイクルは、約1ヶ月(30日)周期のサイクルです。短い時は半月程度のサイクルのときもあります。

日足レベルでサイクルボトムが確認できるため、日数で分析するのが基本です。

プライマリーサイクルと組み合わせてトレードに応用するにはちょうどいい周期のサイクルです。

本によっては、このメジャーサイクルをハーフプライマリーサイクルと定義している場合もあります。その場合、基本的にプライマリーサイクル1個あたりハーフプライマリーサイクル2個と見ているようです(ハーフだけに)。

他にも、メジャーサイクルが本来より長く伸びた時に限ってハーフプライマリーサイクルと呼ぶ例もあります。

メジャーサイクルとして分析する場合は、1PC=2MC~5MCの範囲内と思っておくのが無難です。

トレーディングサイクル(Trading Cycle: TC)

トレーディングサイクルは、だいたい半月(15日)前後のサイクルです。

メジャーサイクル1個に対して、トレーディングサイクル2個か3個構成のパターンが大半を占めます(1MC=2TC or 3TC)。それ以外のパターンは稀です。

ハーフプライマリーサイクルのようなサイクルが形成されたときに限って、1MC=4TCのようなパターンが現れます。

アルファサイクル(Alpha Cycle:AC)/ ベータサイクル/ 4hサイクル(4HC)

2017/1/3~2/22 EURUSD 4時間足(H4)、使用チャート:FT2, ヒストリカルデータ:Dukascopy社データ

アルファサイクルは数日~10日程度の周期を持ったサイクルです。

先物市場のテクニカル分析では、前半(1個目)をアルファサイクル、後半(2個目)をベータサイクルとした1TC = 2AC構成が基本形としています。ただ、FXの相場では、1TC=3ACや4ACも見受けられるため、全てのサイクルをアルファサイクルと呼んでいます。

また、4時間足チャートで周期を確認することから4hサイクルと呼ぶ方もいらっしゃいます。その場合の表記は4HCやH4Cと書くようです。

アルファサイクルより小さい規模のサイクル

FXサイクル投資法マスターブックでは、30分足レベルでサイクルをカウントする1dayサイクルについて言及、解説しています。

その名前の通り1日周期で観測されるサイクルとされています。

1dayサイクルまで分析しだすと分析に時間が取られすぎる点、あとスイングトレードに対して意味をなさない点が理由です。

分析してるだけでお金がもらえるなら喜んで分析をしますが……^^;

サイクルを分析するうえで気をつけること

これだけで全てというには程遠いですが、冒頭で紹介したサイクルの原理について、より具体的な内容に置き換えてまとめました。

上位のサイクルボトムは下位のサイクルボトムでもある

サイクルの同時性により、規模の大きいサイクルボトムは、その下位サイクルボトムでもあることが保証(定義)されています。

つまり、長期サイクルボトムと判断したある安値は、

- 中期サイクルボトムでもあり

- プライマリーサイクルボトムでもあり

- メジャーサイクルボトムでもあり

- トレーディングサイクルボトムでもあり

- アルファサイクルボトムでもあり

- 1dayサイクルボトムでもある

ということになります。

が、サイクルの同時性の原則から「長期サイクルボトム=その他全てのサイクルボトム」となるので、分析して損することはないです(1粒で7度おいしい)。

「プライマリーサイクルボトムだけどメジャーサイクルボトムではない」というサイクルは存在しない……と決め打ちされているのは分析において楽です。

そのため、サイクルを分析する際は上位のサイクル(=長期サイクル)から順に分析することをオススメします。

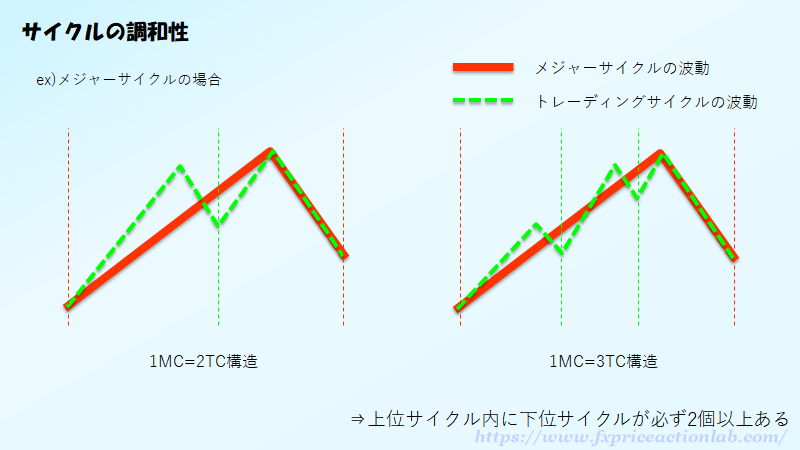

あるサイクルの中に下位サイクルが1個しかないパターンはない

サイクルの調和性の原理より、1つのサイクルの中にそれより周期の短いサイクルが1個しかない(本来時間周期の異なる2種類のサイクルが同じ周期を記録する)というパターンは存在しません。

たとえばメジャーサイクルについて考えてみます。

メジャーサイクルの中には、基本的にトレーディングサイクルが2~3個含まれています(滅多にないですが、5個構成のパターンもあるかもしれません)。

しかし、1個しかない(1MC = 1TC)ということはあり得ないと考えていいです。

分析中に1MC = 1TC構造のような形が見えてしまったら基本的に分析が間違っていると思うのが賢明です。

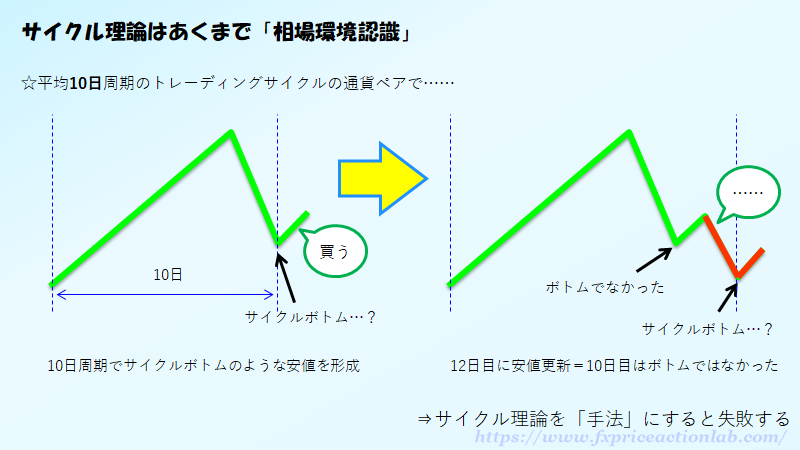

サイクル理論は相場環境の認識手法であって、トレード手法ではない

サイクル理論をトレード手法として使って失敗する例

サイクル理論を知った方が最初に陥りやすいのが「サイクル理論をトレード手法として使うこと」です。

一定の周期で安値をつけることが分かったがゆえに、平均周期でボトムっぽい安値が記録されたら「そこから上昇するしかない」という錯覚に陥ってしまい、「周期」だけを根拠に仕掛けてしまいます。

基本的にサイクルボトム付近は下降トレンドが継続しているので、ボトム近辺での買いは逆張りとなり、自然と勝率が低い仕掛けを行っていることになります。

トレンドは継続してるからトレンドであるため、想定していた指値まで上昇する前に高確率で下落が再開し、損切または含み損を抱えることになります。

サイクルでボトム候補の足が確認できたと言っても、そこから自身のトレード手法に沿った展開がない限り仕掛けることはオススメできません。

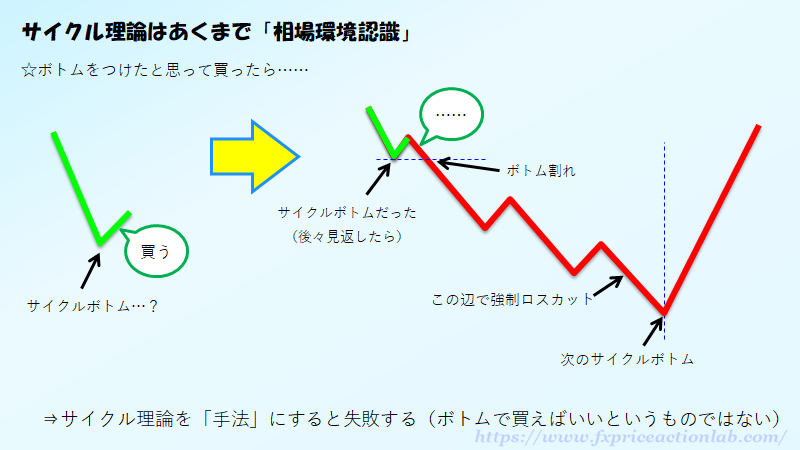

最悪のパターン

上の例では、ボトムだと思った安値が「サイクルボトムでなかった」としていますが、「実はサイクルボトムだった」としたらより最悪のパターンを招き寄せる可能性があります。

要は、ボトムをつけたと思って買ったら、速攻ボトム割れを起こした、というパターンで買ってしまった場合です。

この場合、「近々ボトムが来て上昇するだろう」と塩漬けを行うと、下がり続ける相場に戦々恐々とする日々を過ごすことになるかもしれません。

サイクルを学びたてのときは、アップトレンド(安値切り上がり)のサイクルをよく見がちです。そのため、底を付ける→このあと上昇する→買えばいいという習慣がついてしまいがちになります。

しかし、上位サイクルの終盤における下位サイクルでは(例:PC25週目のMCスタート時など)、サイクルスタートから早いタイミングでトップを付けてボトム割れを起こすパターンが定番のサイクルになるため、何でもかんでもボトムっぽければ買えばいいというものではないことがわかります。

ちなみに後者は私が実際に犯したミスの実例です(1000通貨だったから良かったものの……)^^;

多様性:常に一定のパターンが起こるとは限らない

相場サイクルと聞いて「常に同じ周期、同じサイクル構造をしている」と考えた方もいらっしゃるかと思います。

しかし、残念ながらサイクルの周期にはズレがあり、構造も時々によって異なります(サイクルの合成性の結果が現在の価格であるため)。

サイクルに限らず人も自然も多様性を持っており、常に一緒ということはありえない……ということです。

まとめ

サイクル理論に関する最もベースとなる部分について紹介しましたが、この記事だけでは全てを網羅できておらず、ほんの触りだけの紹介となっています。

より詳しい内容については別の記事にて取り上げていきたいと思っていますが(もしくは追記します)、サイクル理論(メリマンサイクル系)の概要についてもっと知りたいという方は、参考文献をチェックしてみてください。

参考文献

結局のところ、FXサイクル投資法マスターブックが一番オススメです。

関連記事

メジャーサイクルまでですが、実際に分析を行ったときの様子をまとめています。

コメント