コラムにて「1億稼ぐ方法」という記事を公開していますが(下記関連記事)、下記記事はあくまで「誰でも1億稼ぐことは(理論上)可能であること」を示したにすぎず、細かいツッコミどころは節々にあります。

本記事では1億稼ぐことをゴールとしているわけではありませんが、現実的に効率よく資産を構築するための資金管理(取引量管理)の考え方についてまとめています。

運用する金額に対して1回ごとの取引量を決めるのではなく、1回ごとの損切り額を決めることで複利的な運用が可能になり、同じリザルトでも結果を大きく上げることができます。

複利と単利の違いと、「複利的な運用法」について

複利的な運用について考える前に、複利とその対となる単利の意味について簡単に触れておきたいと思います。

複利と単利の違い

複利は利子の対象が元本だけでなく過去の利子分にもつきます。

例えば100万に10%の利子がつくと110万ですが、さらに10%の利子が複利として付く場合、110万に10%の利子がつくため121万円となります。

一方単利の場合、利子がつくのは元本だけになるため、元本100万の場合10%がつくと110万、さらに10%ついても120万となります。

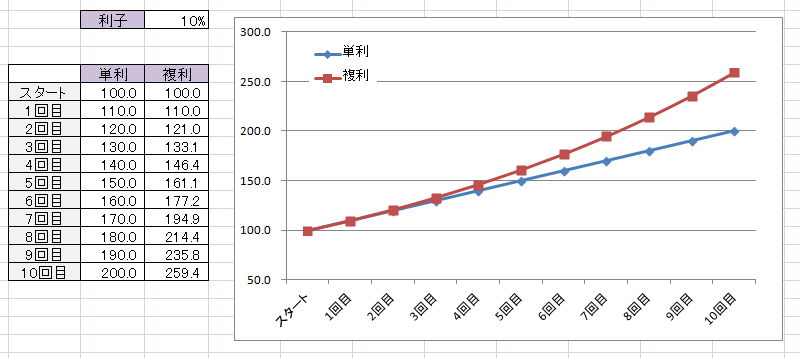

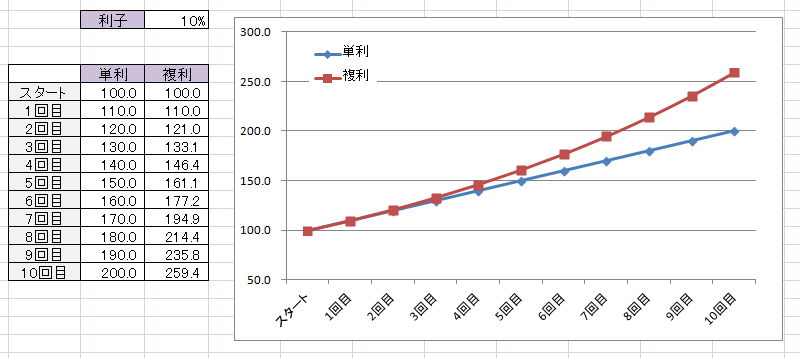

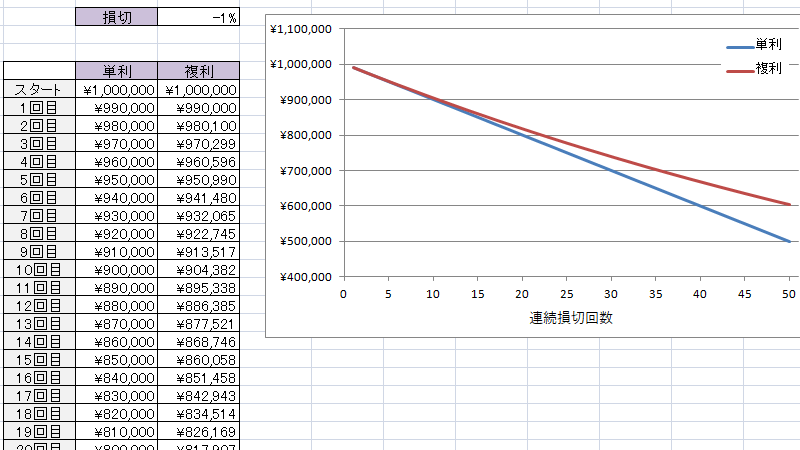

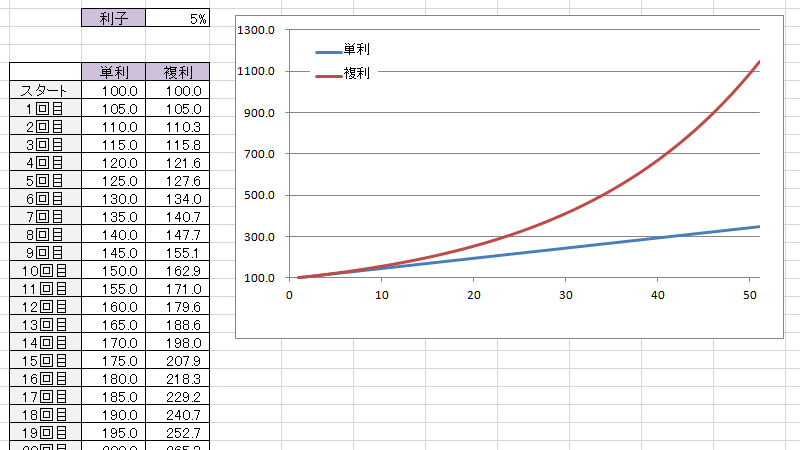

エクセルで算出してみた結果。最初こそ差はつかないものの、回を増すごとに複利の上昇幅が大きくなります。

表とグラフで単利と複利を比較すると、同じ10%ずつのアップなのに徐々に差が開いていることが確認できます。

「カラス金」だと1日で1割増し(もちろん複利)なので、100万借りたら10日後には259.4万になるようです……(もちろん違法^^;)

複利的な運用を行う方法

「複利的な運用」を行う方法で最も適当な方法が取引量(ロット数)を調整する方法です。

多くのトレーダーは、1回のトレードに対してある程度取引量を固定してトレードしているかと思います。この方法はどちらかという単利的な方法です。

※自信があったら少し多く載せたり、自信がないから少なめにしたりする方もいらっしゃるかもしれませんが、本件ではそのような考えは無視しています。

複利的な運用を目指す場合、いかなる場合においても以下の条件で取引量を調節します:

額でなく「%」で管理することの意味

取引量を損切額の資産に対する割合で決定することで、1回の損切り額だけでなく利益額もパーセントで表すことができます。

もし損切時に運用資産が1%失われるロット数で取引した場合、損切幅(pips)に対し3倍の利益幅を設定して利確すると、得られる額は運用資産の3%となります。

このように、取引によって何%のお金が増えるのか・減るのかが分かる考え方が、複利的な運用に求められます。

複利的な資金管理のメリット

単利的な運用より複利的な運用のほうが、同じ取引結果でも資産が大きく増えることが一番のメリットですが、それ以外にもメリットはあります。

複利的な資金管理を行うメリットについて挙げていきます。

資産が複利的に増える

複利的な運用をしているので当然ですが、運用資産が複利的に増える(増減する)のが複利的な資金管理のメリットです。

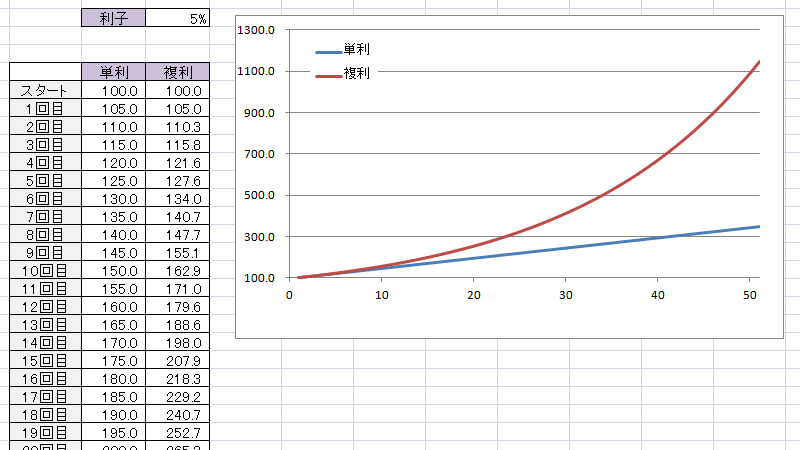

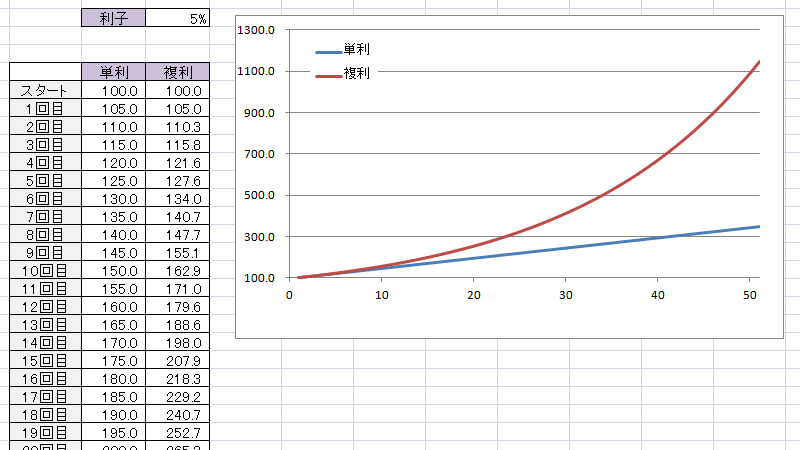

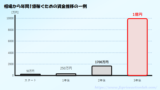

先程の複利と単利の比較表ではいまひとつ金銭的メリットが見えづらかったかもしれませんが、下の表を見るとその威力が伝わるかもしれません。

上の表は運用資産100万からスタートして5%の利確をし続けた(複利的に5%増し続けた)という仮定での資産の増え方の比較です。

2回目の利確では2,500円の差しか付いていませんが、24回目の利確時には100万円の差が付いており、単利では340万となる48回目の利確において複利は1000万円を超えています(差:700万円)。

単利的な運用は線形(比例)であるのに対し、複利的な運用は二次曲線的(指数関数的)な上昇を描いており、雪だるま式に資産が構築されていることが分かります。

つまり……「損切り時に1%の運用資産が失われるようなロット数でRR比5.0のトレードをすると、95連勝で100万が1億になる」ということになります(不可能ですが^^;)。

無論、単利的な運用側も、利益が増えることでロット数の底を上げるいくことになると思うので、上の表を「複利的な資金管理と単利的な資金管理の比較結果」として見るのはナンセンスですが、どちらにしても複利的な運用法による資産形成は強力です。

理論上破産しない運用法である

複利的な資金管理を行うことは、資産を守ることにもつながります。

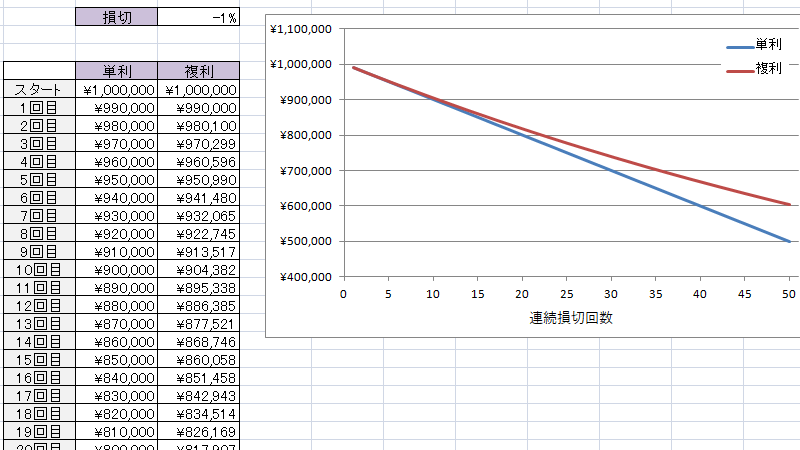

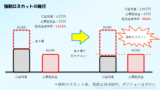

仮に運用資産を100万円、損切り時に失う額を運用資産の1%として考えてみます。

100万円の1%は1万円のため、1回損切りに達すると資産は1%失われるので99万になります。

99万の状態からまた仕掛けて損切りに達した場合、損切り時に失う額は1万円……ではなく、99万の1%のため9900円となり、運用資産は残り98万100円となります。

2回目の損切りは仕掛けた当初の99万に対しては1%ですが、初期の運用資産(100万)に対し0.99%となり、徐々に損切額が減っていくことが分かります。

この方法だと損切りを繰り返す度に損切額が減ることになるため、理論上資産がマイナスになる(0に到達する)ことはなくなります。

仮に1%の損切りを繰り返し続けた場合の例が上の表です。

単利的な手法では1回の損切りに対し1万円ずつ減っていきますが、複利的な運用法だと1回の損切り額が減っていくため、資産が守られていると解釈できます。

狭い値幅でも強大な利益が得られることもある

取引量を損切り額に依存して決めるということは、損切幅(pips)によっても取引量が変動するということを意味します。

もし運用資産が100万円、損切時に失う額を運用資産の1%というルールのもとで、逆指値までの幅が5pipsしかない仕掛けを行った場合(=5pipsの逆行で1万失われる)、もし+25pipsで利確しても利確幅と損切幅の比(RR比)は5倍なので、+5万円の利益となります。

複利的な資金管理のデメリット

メリットが多い複利的な資金管理手法ですがデメリットもありますので、メリットと合わせて挙げておきたいと思います。

ときに普段の倍以上のロットサイズで仕掛けることを容認する必要がある

例えば、30pips程度の逆指値幅だと5万通貨で取引しているトレーダーがいるとします(クロス円通貨ペアなら損切時1万5000円の損失)。

ある時仕掛けられるタイミングが生じたので仕掛けようと思った際、逆指値までの幅が5pipsで済むことが分かった場合、複利的な運用において適切な取引量は30万通貨となります。

ここで気になるのは……

- 1回の取引で30万通貨(普段の6倍もの取引量)を躊躇なく仕掛けられるメンタルがあるか

- 30万通貨を取引するだけの証拠金が確保されているか(ドル円だと200万弱必要)

の2点です。

後者はそもそも証拠金がなければ取引できないのでどうしようもないのですが、前者に関してはトレーダーの器量に関わってくる部分です。

明確な仕掛け根拠が揃っているものの、普段の何倍ものロットサイズで仕掛けないといけない……となったときに、躊躇なく仕掛けられるスキル、速攻で損切りに達しても納得できるだけのメンタルを持っているかが複利的な運用手法では問われます。

莫大な利益幅を得たのに報酬が安くなることもある

例えば500pipsという莫大な利益幅で利確できれば莫大な利益が得られそうな気がしますが、建値から逆指値までの幅が遠すぎると、思ったほどの利益が得られない可能性があります。

仮に建値から損切りまで100pipsという仕掛けを行った上で500pipsの利益が得られた場合、利益は損切り時に失う額の5倍となります(損切りで運用資産の1%失う条件なら5%)。

運用資産が100万円なら、500pipsも抜いたのに利益は5万円……とはなんとも少なく感じるかもしれませんが、このようなことも起こりうるのが複利的な運用法のある種のデメリットでもあります。

複利的な資金管理運用方法のルールづくり

複利的な資金管理の特徴やメリットがわかったところで、実際にどのような資金管理を行っていくかを決めていきたいと思います。

ここでの説明は例に過ぎないので、各自で理想的な数値を決めていただければと思います。

ルール1:運用資産はいくら?

まずは運用資産はいくらにするのかを決定します。

ここでいう「運用資産」はFX口座に入れる総額ではなく、FX取引で失ってもいいお金の総額です(≒余剰資金)。

「運不運関係なく、一瞬で失ってしまっても構わない運用資産額」をここで設定します。

ルール2:1回の損切りで失う資産はいくら?(何%?)

運用資産が決まったら、次に1回の損切りでいくら(資産の何%)失うことを許容するかについて決めます。

ここで気をつけたいのは、一般論として1回の損切りで許される最大割合は2%以内ということです。

1回の損切りで5%や10%を失うような取引は、取り戻すことが困難になると言われています。証拠金が減る=トレードできる最大ロット数が小さくなるというだけでなく、取り返さないといけないというメンタルが根拠の乏しい仕掛けを仕掛けたり、損切りを許容できなくさせる判断を起こしかねないからです。

ある程度のアバウトさも必要

また、もう1点気をつけるべきなのは、ピッタリ1%となるようなロット数を毎回取引するのは難しいという点です。

「計算上16,784通貨で取引すれば損切り時にちょうど資産の1%が失われる」……と算出しても、そのような細かいロット数の指定は基本的にできません(SBI FXトレードなら1通貨単位まで指定できますが……)。

取引単位(例えば「取引量は5000通貨単位で設定する」など)を決めておいた上で、損切時に失われる資産の割合は「1.0~1.5%」と範囲を指定するか、「1%以下(1%に最も近いロット数)」と最大損失割合を決めておくかのどちらかをオススメします。

また、取引量自体の最大量も決めておくことをオススメします。証拠金に対して実効レバレッジがギリギリになるようなトレードは、別のリスク(強制ロスカット)を生み出します。

ルール3:一旦退場する目安を決める

念のため、運用資産がいくらになったら相場から一旦退場するかを決めておくことも重要と考えます。

あまりに連敗が続いて資産が減っていく場合、トレード手法通りにトレードできていないか、トレード手法自体が適切でない可能性が高く、このままトレードを続けても良い結果が得られるとは考えづらいからです。

特に目安の数値はないですが、早い場合10%(本例なら90万)、遅くても5分の1(本例なら80万)を下回ったら一度止めて、自身のトレードを見つめ直したほうがいいかもしれません。

運用資産額の最大値に対して何%減ったかという言葉をEA(自動売買)業界では「最大ドローダウン率」と定義しています。

昔、自称「プロトレーダー」が「10%以上のドローダウンを起こしたらクビにされる」と発言していたのを見たことがあります。

シビアに設定するなら最大ドローダウン率10%くらいが適切なのかもしれません。

(参考)上記ルールにおける、損切り幅とロット数の目安(クロス円想定)

本記事におけるルール例としては以下のようになりました。

- ルール1(運用資産)

- 100万円

- ルール2(逆指値条件)

- 運用資産の1%以下かつ1%以下となる最大取引量(取引量は5000通貨単位で調節)

- ルール3(退場条件)

- 最大ドローダウン率10%到達時

上記ルールに基づく、損切り幅に対するロット数の目安は以下のようになります。

表 スタート時資金(100万円)における損切り幅(pips)と取引量(ロット数)の関係

| 損切り幅 | ロット数 | 損切り額 | 損切額割合 |

|---|---|---|---|

| 50 pips | 2.0 lot | 10,000円 | 1% |

| 40 pips | 2.5 lot | 10,000円 | 1% |

| 30 pips | 3.0 lot | 9,000円 | 0.9% |

| 20 pips | 5.0 lot | 10,000円 | 1% |

| 15 pips | 6.5 lot | 9,750円 | 0.975% |

| 10 pips | 10.0 lot | 10,000円 | 1% |

| 5 pips | 20.0 lot | 10,000円 | 1% |

複利的な資金管理運用方法の実践

上の表ではスタート時の資産における損切り幅とロット数の関係を表にしていますが、資産が変動すると当然ロット数も変わってきます。

ロット数を計算していて理想的な仕掛けタイミングを逃すと利益の縮小につながるので、極力早く算出したいところです。

算出の方法は大きく分けて2種類あります。

暗算する

仕掛けるレートから損切までの位置の差が分かればそこにどれだけのロット数を掛けるとルールに合った損切り額となるかを暗算で算出します。

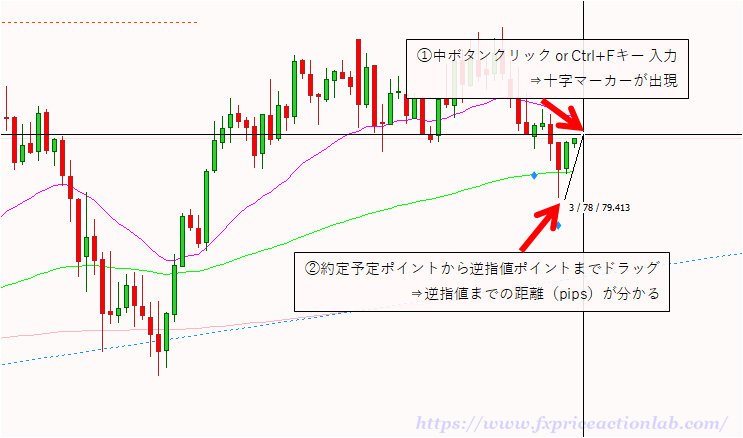

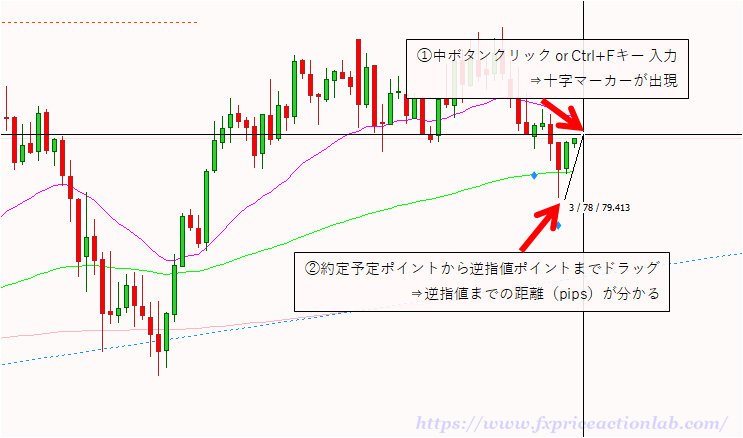

損切幅の算出はMT4やForex Testerの場合、中ボタンかCtrl+Fキーを押すとマウスが十字カーソルに変わるので、現在のレートでクリック→損切りラインまでドラッグすることで損切り幅が表示されます(単位:0.1pips)。

※MT4による損切り幅算出時のイメージ、「78」と書かれているところが損切り幅で、上図の場合7.8pips

取引量はざっくりで決められる、暗算ですぐ求められる方という方は、この方法が最もすばやくトレードに移行できるのでオススメです。

ただし、暗算はクロス円以外の通貨ペアでは難易度が上がります(ドル建てならドル円レートを100で割った値をかけたりする必要がある)ので、ミスをしないために次の方法を実践するほうがいいかもしれません。

計算シートを用意しておく

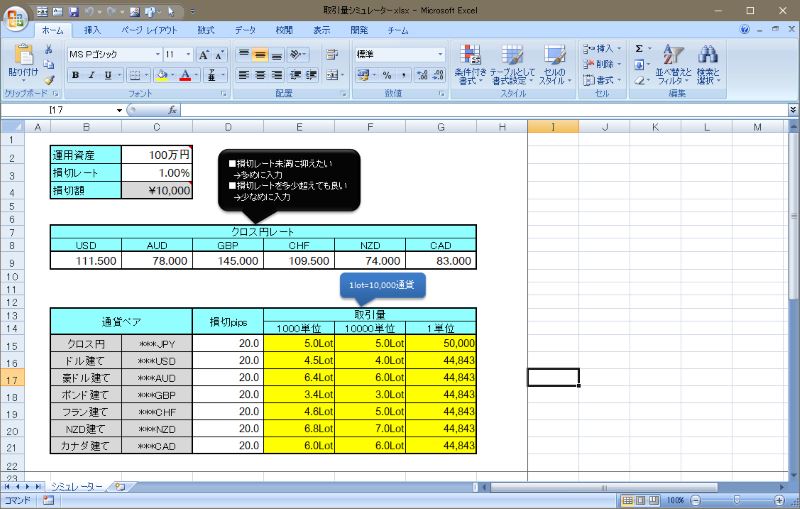

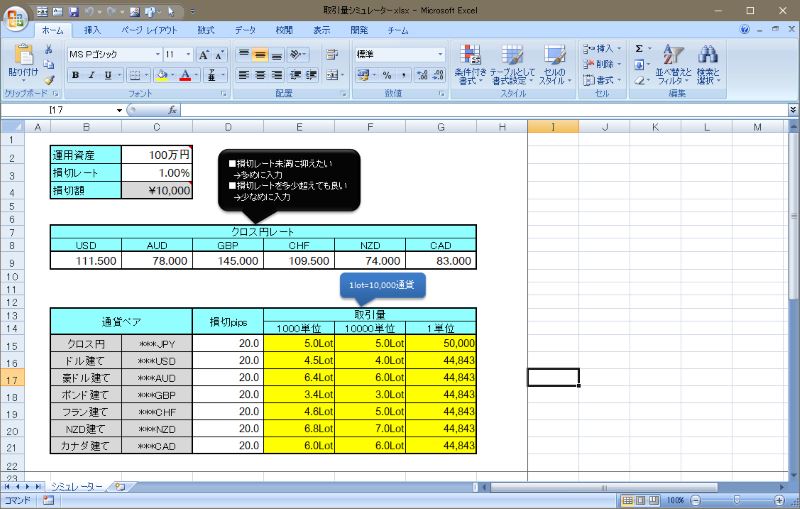

Microsoft Excelなどを用いて、マイルール、現在レート、損切幅を入力するだけで何ロットで約定すれば良いかが算出できるシートを作成しておく方法です。

自身が取引する可能性が高い通貨ペアについて準備しておけば、10秒もかからずに算出が可能で、計算ミスの可能性も大幅ダウンする(入力ミスさえしなければOK)という特長を持ちます。

(5/3追記)取引量シミュレーターを作成しました。Microsoft Excelで使用可能です。

運用資産、損切レート、クロス円のレート、損切pipsを入力するだけで何ロットで約定すればいいかが計算されます。

zipファイルになってますのでダウンロード後解凍してください。

解凍の際はパスワードが必要です(パスワード:fxpriceactionlab)

ダウンロード(Ver1.1, 約12KB):コチラ

※5/4 1:51追記:早速バグが見つかったので直しました^^;(1通貨単位のところ)。

当ファイルで何らかの損害を被っても当サイトは保証いたしかねますのでご了承ください。

まとめ|複利的な資金管理で効率の良い資産形成を目指す

資金管理手法を知っているか知っていないかで大きく結果が変わります。

言い方を変えれば、単利的な方法(取引量固定)で大きな成功を収めるのは難しく、運用資産と損切幅に合わせてドラスティックに取引量を設定することが大事になってきます。

トレード手法を確立することも重要ですが、資金管理手法はトレード手法とは違いルールさえ守りさえすれば着実に理論通りの損益結果を得ることができるため、トレーダーとして活動する前に確実に押さえておきたい要素です。

とはいえ、「効率の良い資金管理」を知っていても「トレードで安定して勝てるスキル」がなければ意味がないので、トレードスキルを鍛えるためにはやはりForex Testerを購入し、分析・検証を行うことをオススメします。

おまけ:複利的な資産管理で「1億稼ぐ」現実的な値動きと、達成までの日数について

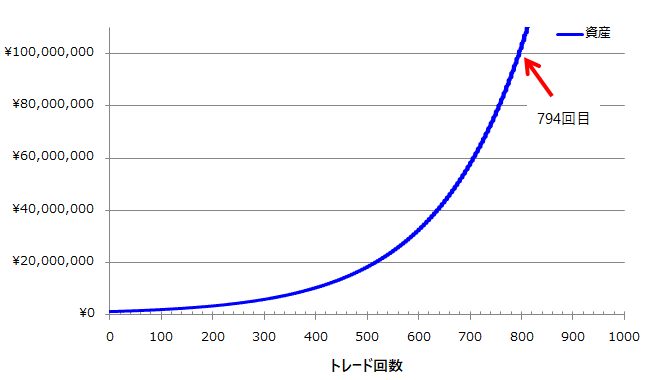

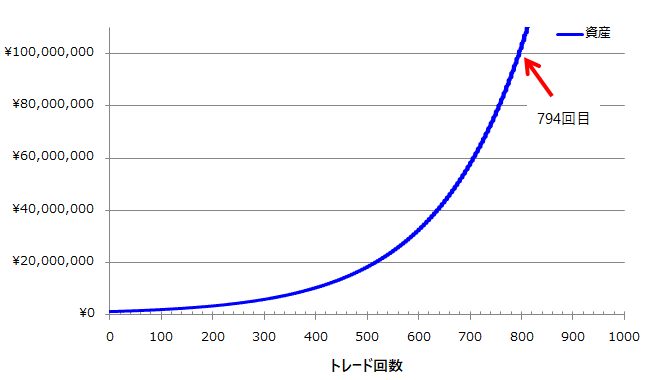

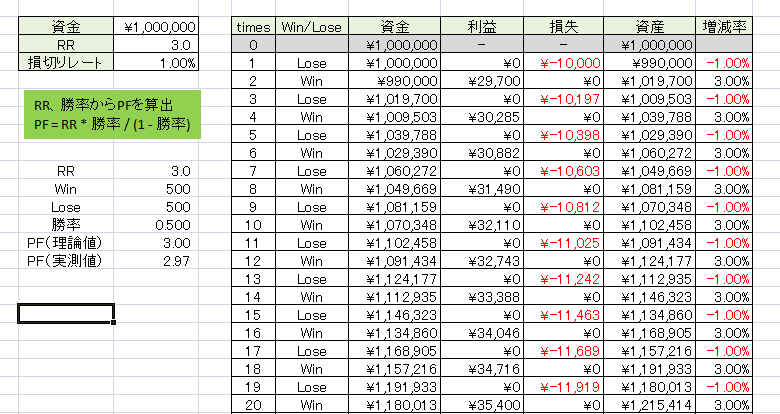

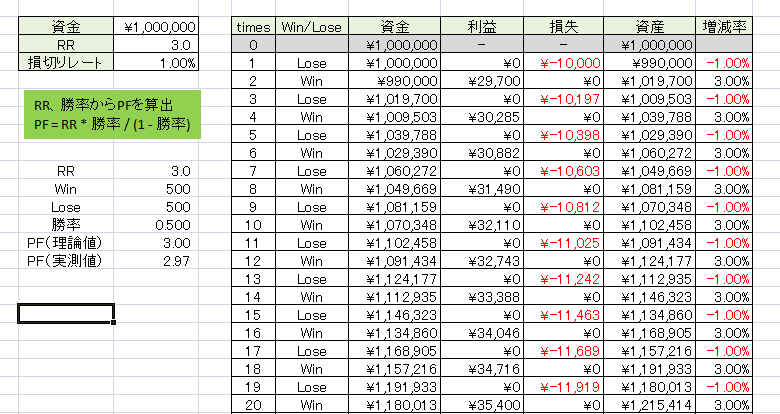

序盤のほうで、RR比5.0のトレードを95連勝すれば100万が1億になることを例として示しましたが、あまりにも無謀な話なため、より現実的な条件によるシミュレーション例を示しておきます。

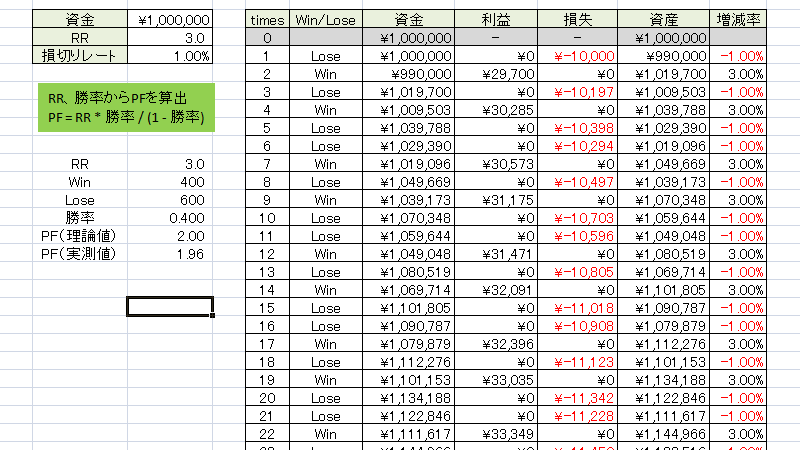

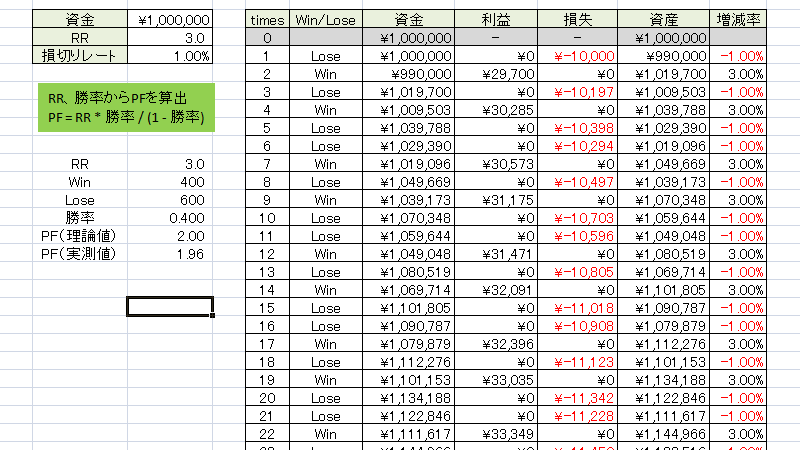

運用資産100万円、損切時の損失額1%、RR比3.0のトレードで勝率40%(2勝3敗ペース)という内容で、1億を達成するまでにどれくらいの期間がかかるか、そして資産はどのように形成されるかをシミュレーションしてみました。

計算はエクセルで行いました。

負け→勝ち→負け→勝ち→負け→……のペースでひたすらトレードを行えた場合のグラフです。

794回目のトレードで1億円に到達する結果を得られました。ちなみに794回目のトレードの利確額は約294万となっています(損切に達した場合、約97万の損失)。

794回目で1億到達なら、その半分の397回目で5000万に到達してるのかな?と思われるかもしれませんが、397回目のトレードが終了した時点での資産額は約1000万です。

複利的な資金管理は比例して資産が伸びるのでなく、指数関数的に資産が増えていくので、最初のうちは「こんなペースで1億に届くのだろうか?」というペースで増えていくことになります。

しかしそれでいい……というのがこのシミュレーション結果からも分かります。

何年後に達成できる?

1日1トレードのペースで行えた場合、1年で約250営業日あると考えて最短3年と2ヶ月ほどで達成できるペースです。

多めに見積もって4年、倍かかる(2日に1トレードのペース)と仮定して約6年半です。

コラムの記事は「年1億を3年目で達成」だったためペースとしては落ちてますが(それだけ非現実な理屈だったともいえる……^^;)、本シミュレーションはロット数管理が現実的なため、十分達成できる目標です(言うのはタダ^^;)。

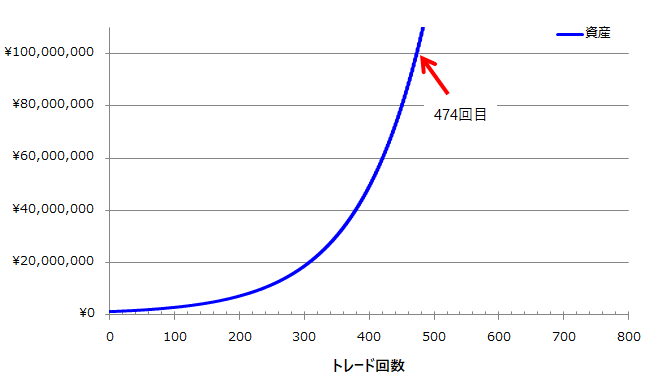

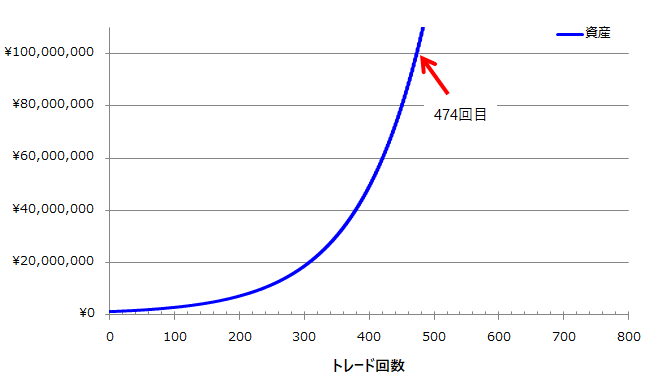

勝率アップで達成期間はより短縮化

検証などでトレードの精度を上げることができたとして平均勝率が50%(1勝1敗ペース)になった場合はどうなるか検証してみました。

474回目のトレードで1億に到達します。1日1トレードだと2年かからない計算になります(毎日順調にトレードできれば)。

逆説的な言い方をすると、勝率5割をキープするということですらわりと無謀な目標数値……ということが伺えます(もし「勝率5割のトレードを継続することくらい簡単」という場合、億トレがそこら中にいるはず)。

コメント